文|另镜,作者|晨曦,编辑|陈秋

顺丰虽然去年 8 月向港交所递交上市申请,但到今年 6 月才终于拿到备案通知书。一位不具名的业内人士推测,通过境内审批后,顺利的话,接下来 3 个月内顺丰就能敲钟。

顺丰控股赴港上市加速推进中,若成功赴港上市,顺丰将成为快递行业首家“A+H”股上市公司。

顺丰不仅在国内市场要为护城河业务时效件继续找增量,还在海外市场面临激烈的价格竞争。双线作战,顺丰的确需要更强的造血能力。

备案过了,逢上港股回暖

中概股回归浪潮过后,从2023年 3 月 31 日起中国境内公司赴港上市有了新规。《境内企业境外发行证券和上市管理试行办法》规定,赴港上市企业需向中国证监会履行备案程序并获得上市备案通知书,才可进行聆讯及招股。港交所拟上市公司的招股书又有6 个月有效期。期限内未完成上市,招股书便会显示失效。

简单来说,因为还没完成备案,加上港交所上市申请时效限制,顺丰去年提交的招股书今年2月过期了。四个月后,在中国证监会备案成功后,顺丰再一次向港交所递表,更新了申请材料和相关财务数据。

低迷长达4年的香港股市同期出现回暖迹象。今年4月中到5月中,港股迎来一波超20%的强劲反弹。不过,与其说顺丰赶上了好时候,不如说逐步回暖的港股市场需要顺丰。

最新招股书显示,顺丰计划至多发行6.25亿股境外上市股。按截稿日顺丰的A股每股价格推算,其在港股市场的募资规模将超过200亿元。港交所需要顺丰这样的大型IPO项目扩大募资规模。港股市场今年上半年新增 30 家企业上市,数量与去年同期基本持平,募资规模却同比下降26%。

而赚钱能力强的行业大公司也更容易激发投资者的热情。招股书显示,按2023年收入算,顺丰是中国乃至亚洲最大的综合物流服务提供商。

(图:数据来源各家公司财报、交易所实时数据 单位:亿元)

两次巨亏和三次扩展

无论是2002年加盟转直营,还是2013年切入中高端电商件,顺丰的进化和扩张定位清晰,还是做中高端时效件生意,高投入、高定价、高利润。

可是,时效件只是中国快递业的一小块蛋糕。电商件才是占行业单量超一半的大蛋糕。顺丰从未放弃过电商件这个庞大的市场,屡败屡战。

—— 2013年10月,顺丰标快定价6折,双十一期间跟通达系抢月发件量2000票以上的客户。但用直营模式来低价竞争,成本太高,导致其2014年盈利大幅下滑,不得不暂停。

—— 2016年四季度,顺丰针对中小型电商客户,日均超过200票的客户每单17元;日均超过300票的客户每单15元。顺丰靠集中揽件代替每次上门收件,再次压低部分成本。但快递价格战中,定价对商家来说还是太贵了。

—— 2019年5月,顺丰选择用时效件的闲置产能做“特惠电商件”,单票成本一下降到了5-8元。定价每单5元抢市场份额,却还是一直亏损。2022年四季度该产品全部退市。

—— 2020年下半年,顺丰下定决心做加盟模式,开建专门用来做电商件等经济型快递的物流网络:丰网。开局就赶上刚回国的新势力极兔速递在义乌发起“8毛发全国”的凶残价格战。巨亏后不得不出售丰网。

顺丰甚至尝试自建商流。线上服务到家(O2O)的互联网浪潮中,顺丰开线下开便利店嘿客(后改名顺丰家),试图快速抢占社区入口,协同最后一公里物流。结果这次尝试自2013年到2015年前后让顺丰亏损合计超16亿元。顺丰2015年剥离了电商零售业务,并于一年后寻求在A股借壳上市的机会,计划至多募资80亿。

此前保持低调的顺丰也需要上市,好让投资者们忘掉这次失败的商业冒险,去相信另一个远大前程。

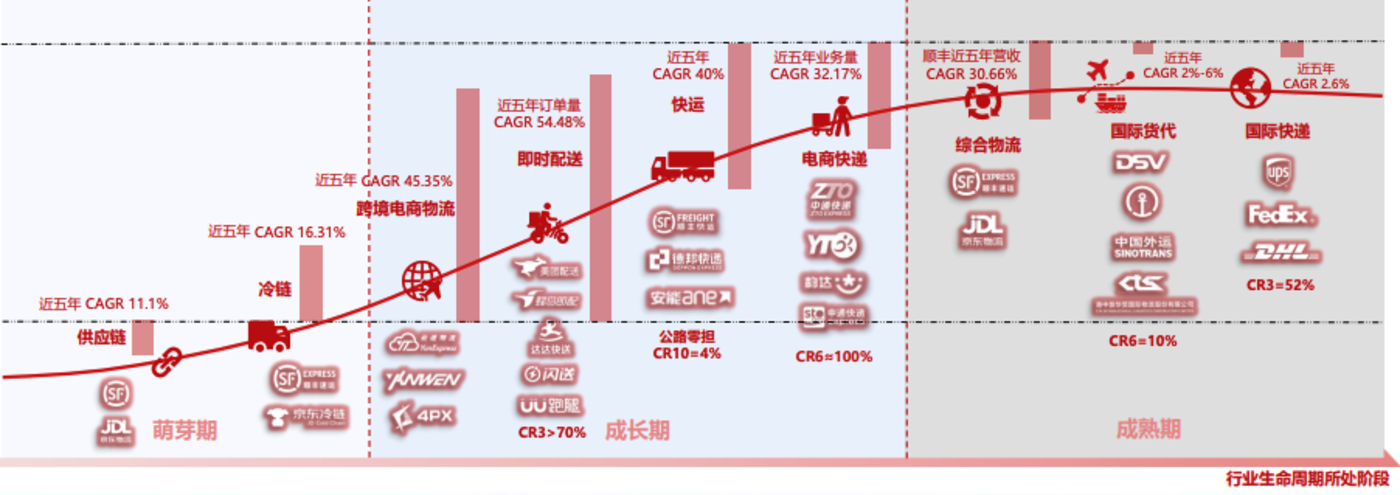

2017年正式登陆深交所后,顺丰更多将自己定义为“快递物流综合服务提供商”+“智能物流运营商”。资本助推下,顺丰围绕物流产业链拓展了更多面向企业的生意:重货、冷链、供应链、国际、以及同城配送。

但顺丰始终最让人放心的底牌是高利润的时效件业务。因此市占率不高的顺丰却一直是中国最赚钱的快递公司。可2019年它被通达系的中通超越了,而对手不是通达系,而是无纸化办公的科技浪潮。

巨亏后上市讲新故事的剧情再次重演。2023年5月顺丰作价11.83亿把经济快递服务丰网出售给极兔速递,并于3个月后递交港股上市申请。这次顺丰的远大前程在海外。2022年总营收占比上,供应链及国际业务(32.85%)一度几乎与护城河业务时效件(39.51%)平分秋色,让顺丰看到新的希望。

寻找第二条增长曲线的长路上,顺丰至少已经自我拓展了三次,从加盟到直营,从时效件到电商件,从快递到综合物流。它早已不只是一家快递公司。

国海证券研究所分析师许可认为,无论是依托新兴电商平台的快速增长,还是深耕特定电商品类,提高渗透率,新增量也有逐渐放缓的时候。中国快递公司迟早会转型为一家综合物流公司,并尝试抓住时代机遇向全球扩张。

顺丰已经走在快递业探索第二条增长曲线的前沿,它的难题在于平衡扩张节奏和盈利能力。

进退都难,机会在哪里?

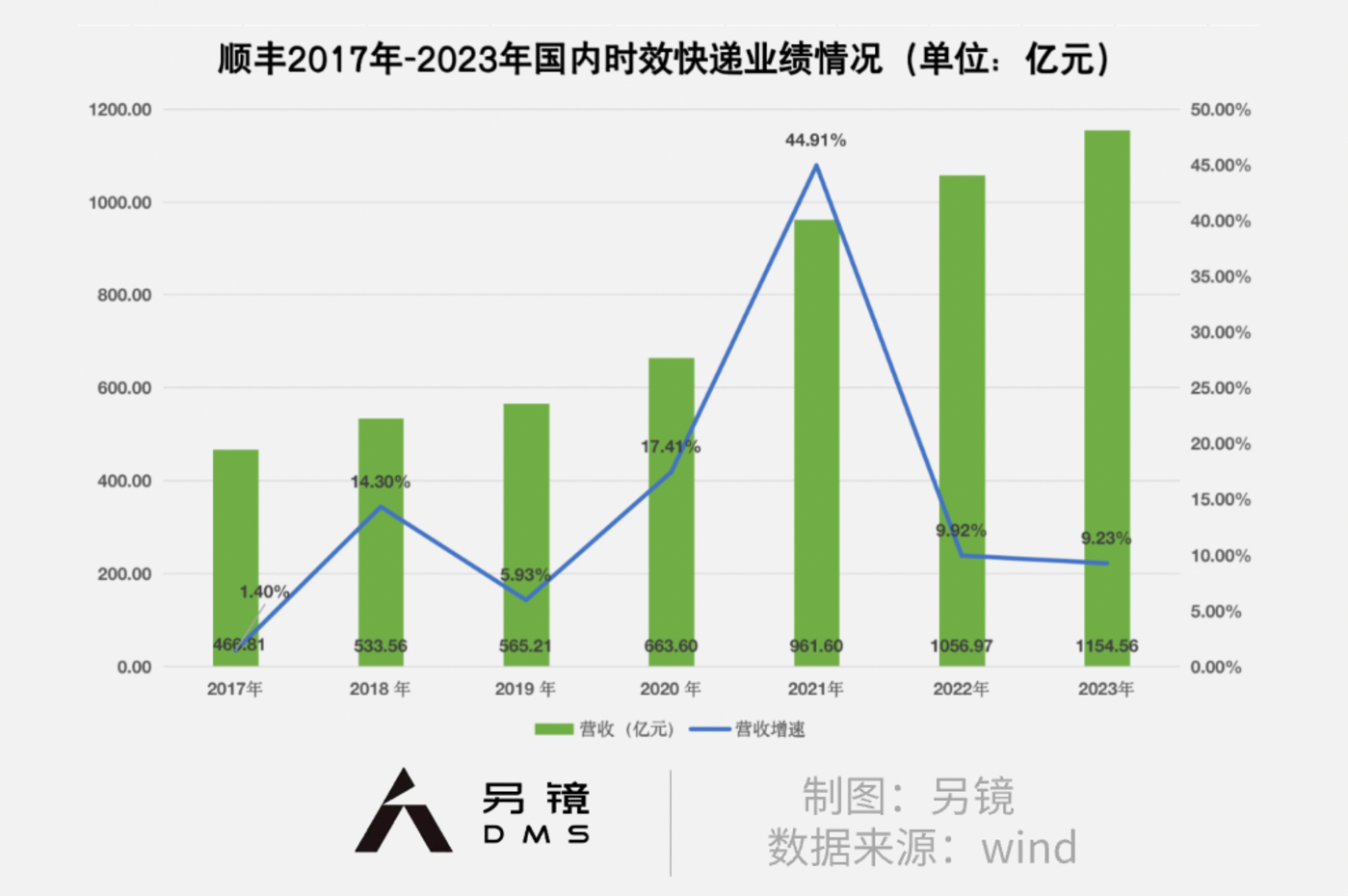

文件电子化成了顺丰的敌人,连最赚钱的时效件业务也在找新机会,过去两年顺丰时效件业务业绩仍在不断增长,但营收增速明显放缓。

顺丰1993年由深港报关急件寄递业务起家,2019 年以前文件类一直是其时效快递件量的核心来源,包括文件票据、卡券、金融商务标书三大品类。2019年5月银保监会率先实行车险电子保单成了一个信号——这年起,原本占顺丰时效件件量48%的文件类由于电子化开始收缩。

一场疫情还意外加速了进程。2020年国家发改委明确推行各行业招投标全流程电子化。同年,银联推广数字银行卡,电子卡券。2021年,税务局试点电子发票。好在疫情中顺丰也发现了中高端消费和生鲜食品的寄送需求。2021年年度财报显示,消费品类寄件占比超过45%。

但消费需求瞬息万变,单一品类难以支撑起顺丰的时效件业务。新一波短视频电商、直播带货引发大众冲动消费,也给顺丰带来部分退货订单。2021 年,中国通过短视频、直播模式网购的退货率(30%)远大于通过传统图文电商网购的退货率 (5%)。

长期来看,更大的机会来自中国工农产业的复苏和成长。“快递进村”、“快递进厂”等国家政策扶持下,顺丰在制造业工厂和农地里挖掘和整合寄送需求。

和国际快递巨头FedEx和UPS相比,顺丰工业类时效件贡献收入比率还不及其平均水平,存在增长空间。

而就在顺丰时效件件量主力转换的节点2019年,圆通、京东物流、中通、菜鸟、韵达相继入场。电商件为主的快递公司也要到中高端市场分一杯羹。尽管依赖航空运输和直营派送累积了用户口碑和先发优势,拥有87架全货机的顺丰如今还是面临竞争。拿下货运航空牌照后,圆通和京东也开始纷纷买飞机。

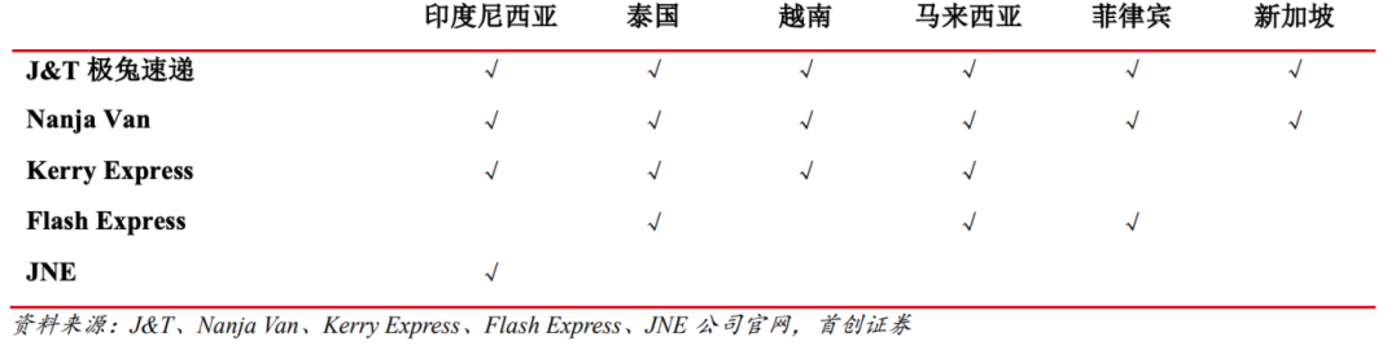

另一场竞争在海外,尤其是东南亚。过去 5 年,随着代工产地转移,东南亚成了全球电子商务增长最快的地区之一。东南亚就是十年前的中国。越南、泰国、菲律 宾、马来西亚、新加坡、印度尼西亚六国的电商市场刚开始爆发。中国快递公司有机会在东南亚复制一个自己。

背靠电商拼多多的商流和手机制造商OPPO的经销网络支持,2015年在印度尼西亚成立的极兔速递就用五年时间成为东南亚第一大快递公司。单量最大的印尼市场去年为极兔贡献30%的营收。

但随着电商平台Shopee自建物流Shopee Express,Lazada选择阿里系的菜鸟合作,印尼的快递市场价格战也越拉越激烈,导致极兔2023年在东南亚单票收入出现下滑。

印尼根据地竞争加剧,占营收60%的中国市场价格战也远未结束。快递行业平均单价呈现逐年下降,从 2010 年的 24.57 元/件一路降至 2023年的 9.15 元/件。去年10月极兔挂牌港交所,又筹了35.28亿港元。极致低价,亏钱抢市场的打法,再加上并购当地网点,极兔的快递生意尤其消耗现金流。

避开竞争激烈的印尼市场,顺丰的海外价格战发生在泰国。2021年2月收购嘉里物流后,顺丰自动加入泰国快递价格战,嘉里物流旗下Kerry Express曾长期占据泰国快递行业第一。

但随着极兔、泰国本土快递公司Flash Express等新玩家加入,其市场份额不断被蚕食,甚至在2022年陷入亏损。也是这一年,顺丰流出在东南亚的“战狼计划”,试图靠奖惩机制激发销售的战斗力。

同年,中通国际小程序上线了中国至新加坡、马来西亚等地的5条集运航空专线。2023年初,圆通航空的两条货运新航线落地越南河内和泰国曼谷。此外,国际快递巨头DHL、UPS、FedEx也陆续在东南亚市场开展业务。东南亚快递如今成了一场混战。

顺丰一直靠时效件活得足够滋润。直到过去5年里,它才体验了一把做电商件的通达系活法。赶上价格屠夫极兔在义乌发起“8毛发全国”的行业史上最惨烈价格战,监管下场调控才止损,顺丰花近10亿元买了个经验。

但未来顺丰会在海外市场面临更为激烈的竞争环境,顺丰欲港股上市募资超200亿资金够用吗?如何稳住基本盘是顺丰需要长久思考的难题。